L’assurance emprunteur permet de sécuriser le prêt immobilier en cas d’accident de la vie (décès, invalidité et incapacité). Cette dépense contrainte pour l’emprunteur se négocie au moment de la demande de prêt, également en cours de prêt. Voici toutes les informations à connaître pour souscrire une assurance crédit immobilier en 2023.

Est-il obligatoire d’avoir une assurance pour un prêt immobilier ?

La souscription à l’assurance emprunteur n’est pas une obligation légale, mais elle est systématiquement exigée par la banque pour garantir la bonne fin du prêt immobilier. Compte tenu de la somme engagée sur une durée pouvant aller jusqu’à 25 ans (27 ans en cas d’achat en VEFA ou dans l’ancien avec gros travaux), le prêteur veut se prémunir contre d’éventuels défaillances de l’emprunteur.

L’assurance de prêt immobilier doit être distinguée d’autres frais de garantie que sont l’hypothèque et la caution. L’une ou l’autre de ces sûretés intervient en cas de défaut de paiement dans les situations qui ne sont pas couvertes par l’assurance emprunteur.

Quels sont les risques couverts par l’assurance emprunteur ?

L’assurance de prêt immobilier protège l’assuré et sa banque en cas de défaillance du premier. Elle rembourse tout ou partie des mensualités du crédit en cas de décès, d’invalidité, d’incapacité de travail, voire de perte d’emploi.

Elle repose sur deux garanties obligatoires :

-

la garantie décès : l’assureur rembourse à la banque le capital restant dû, sauf si la cause du décès fait partie des exclusions générales communes à toutes les compagnies d’assurance (suicide durant la première année, émeute, guerre civile).

-

la garantie PTIA (Perte Totale et Irréversible d’Autonomie) : toujours adossée à la première, elle entre en jeu en cas de dépendance totale, c’est-à-dire que l’emprunteur a besoin de l’aide d’une tierce personne pour les gestes du quotidien (se laver, se nourrir, se déplacer, etc.). Le capital restant dû est versé à la banque.

Viennent s’ajouter aux garanties décès/PTIA des garanties facultatives, qui sont toutefois imposées par la banque en fonction du profil de risques de l’emprunteur :

- la garantie ITT (Incapacité Temporaire Totale de travail) qui couvre les arrêts de travail pour maladie ou accident après expiration d’un délai de franchise qui va de 15 à 180 jours, et pour une durée d’indemnisation ne pouvant excéder 1 095 jours.

- les garanties invalidité : au-delà de 1 095 jours, la garantie IPP (Invalidité Permanente Partielle) ou la garantie IPT (Invalidité Permanente Totale) s’applique selon le taux d’invalidité et dès lors que le taux est supérieur ou égal à 33%.

Une dernière garantie peut compléter la couverture : la garantie perte d’emploi, réservée aux seuls emprunteurs en CDI et activée uniquement en cas de licenciement économique.

Quel prix pour une assurance emprunteur ?

La souscription à l’assurance passe par le questionnaire de santé assurance de prêt, un formulaire qui détaille l’historique de santé via des questions précises : âge, poids, taille, IMC (Indice de Masse Corporelle), traitements en cours, opérations chirurgicales, arrêts de travail pour maladie ou accidents, etc.

En fonction des informations fournies, l’assureur va formuler une réponse : acceptation, avec ou sans surprime assurance de prêt, avec ou sans exclusion de garantie, ou refus d’assurance de prêt.

Le tarif dépend :

- des données indiquées dans le questionnaire de santé,

- des caractéristiques du prêt (type, montant, durée)

- des garanties à souscrire.

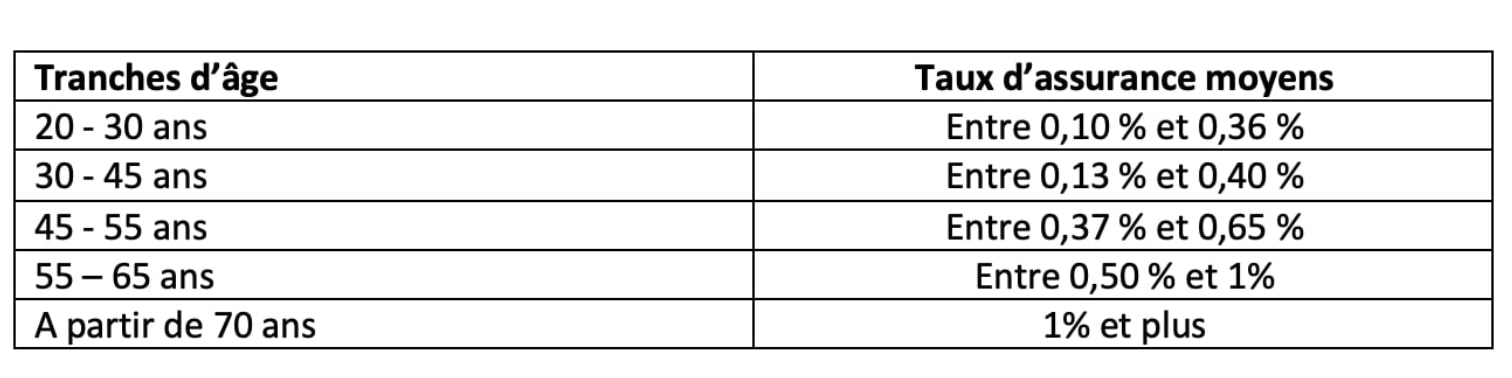

Voici, indépendamment de l’état de santé, les tarifs moyens d’assurance emprunteur par tranche d’âge :

En moyenne, l’assurance emprunteur représente un tiers du coût global d’un crédit immobilier.

Comment choisir son assurance emprunteur ?

Le marché de l’assurance de prêt est partagé entre les banques, dites bancassureurs, et les assureurs alternatifs, largement plus compétitifs. Ceci explique les écarts conséquents qu’on peut observer dans le tableau du paragraphe précédent. À garanties équivalentes, une assurance concurrente de celle proposée par la banque est jusqu’à trois fois moins chère.

Dès votre demande de financement, la banque va essayer de placer son assurance maison. Ne vous laissez pas intimider, car vous avez le droit de refuser son offre et de choisir un contrat moins cher, dès lors qu’il présente un niveau d’équivalence de garanties. La loi Lagarde permet en effet de choisir librement son assurance de prêt depuis septembre 2010, donnant ainsi à chacun l’opportunité de réduire le coût de cette dépense.

Appuyez-vous sur la fiche standardisée d’information (FSI) que doit vous remettre la banque dès la première simulation d’offre de prêt. Ce document essentiel et réglementé comporte les garanties minimales exigées par la banque et vous aide à mettre les offres en concurrence.

Armé de la FSI, utilisez un comparateur d’assurance de prêt immobilier pour trouver le contrat adapté à votre situation qui respecte les exigences de la banque.

Puis-je souscrire une assurance emprunteur si je suis malade ?

Les personnes victimes de maladie sont de facto discriminées par le questionnaire de santé. Considérées par les assureurs comme des emprunteurs à risques aggravés, elles peinent à accéder à l’assurance et au crédit. Quand elles n’essuient pas un refus d’assurance, elles écopent d’une surprime rédhibitoire ou d’exclusion de garanties qui réduisent leur protection, voire compromettent l'obtention du financement bancaire.

Si vous êtes malade ou avez souffert d’une maladie grave (affection de longue durée, cancer, pathologie cardiovasculaire, diabète, etc.), faites valoir la convention Aeras (s’Assurer et Emprunter avec un Risque Aggravé de santé), un dispositif opposable aux banques et aux assureurs qui permet d’accéder à l’assurance emprunteur à des tarifs standards ou avec une surprime plafonnée en fonction de la pathologie concernée. Des exclusions de garantie(s) peuvent s’appliquer.

Droit à l’oubli

La convention Aeras contient un dispositif essentiel pour les personnes en rémission d’un cancer. Passé un délai de 5 ans après la fin du protocole thérapeutique et en l’absence de rechute, le droit à l'oubli s'applique ce qui leur permet de ne pas à déclarer leur ancienne maladie dans le questionnaire de santé, qu’il s’agisse d’un cancer juvénile ou diagnostiqué à l’âge adulte.

Assurance emprunteur sans questionnaire de santé

La loi Lemoine adoptée en 2022 permet de souscrire une assurance de prêt immobilier sans avoir à informer l’assureur de son état de santé. Le questionnaire de santé est supprimé pour les prêts de moins de 200 000€ (400 000€ en cas d’emprunt à deux avec une quotité d’assurance de prêt de 50% sur chaque tête), remboursés avant le 60ème anniversaire de l’emprunteur.

Si vous respectez ces conditions, vous pouvez souscrire une assurance de prêt à tarifs standard, sans surprime pour raisons de santé, et ce, quel que soit votre état. L’assureur n’a plus le droit de rechercher aucune donnée de santé, mais il cherchera toujours à savoir si vous êtes fumeur ou non-fumeur.

Peut-on changer d’assurance emprunteur ?

L’assurance de prêt immobilier représente un budget important, la deuxième dépense après les intérêts d’emprunt. Vous avez la possibilité de négocier ce coût en cours de prêt. Grâce à la loi Lemoine, vous pouvez changer d’assurance de prêt immobilier à tout moment, dès le lendemain de la signature de l’offre de prêt. Vous n’avez plus à attendre la date d’échéance pour trouver une assurance moins chère et tout aussi protectrice.

Vous pouvez payer jusqu’à 70% moins cher en changeant d’assurance emprunteur. Un bon plan qu’il ne faut pas négliger en cette période d’inflation qui compresse le budget des ménages. Faites jouer la délégation d’assurance emprunteur une fois signée l’offre de prêt si vous n’avez pu en profiter en amont. Les économies potentielles se chiffrent en milliers d’euros sur la durée restante d’un crédit immobilier.